Добрый день

При оформлении договора ДДУ на покупку квартиры, на сайте Росреестра, по кадастровому номеру участка узнал, что на этом участке есть обременение по арендной плате.

В договоре указано следующее: Правовым основанием для заключения договора ДДУ является: договор аренды земельного участка с правом выкупа № 17А от 29.01.2016 между управляющей компанией и застройщиком. Должен ли я заключить этот договор и оплатить стоимость недвижимости по DDU? Каковы риски?

Спасибо

Это нормальная практика, если договор ДДУ прошел государственную регистрацию, то это как минимум подтверждение законности сделки.

* Пунктуация и орфография авторов сохранены.

Нужно ли платить земельный налог, если земля находится в аренде?

Аренда – это предоставление собственником (арендодателем) имущества на возмездной основе другому лицу (арендатору) во владение и пользование. Отношения между этими двумя сторонами регулируются Гражданским кодексом России и гражданским законодательством, а основным документом является договор аренды, в котором стороны обязаны прописать существенные условия, соответствующие законодательству, а дополнительные - по своему усмотрению. и не нарушая прав сторон.

Согласно НК РФ в статье 388 земельный налог уплачивается землевладельцем, поскольку налогоплательщиками являются собственники земли, использующие ее на правах собственности, бессрочного пользования и наследственного владения. Арендодатель является просто владельцем — только владелец может сдавать свою собственность другому лицу — и земельный налог платит владелец. А арендатор — это только пользователь, на него не распространяются обязательства по НК РФ.

В договоре могут быть предусмотрены любые условия между сторонами, если они не запрещены законом.

Если у вас есть вопросы или вам нужна помощь, позвоните в бесплатную федеральную юридическую консультацию.

Здравствуйте, земля под частным домом в аренде с 2004 года, хотим оформить в собственность. Мы слышали, что если земля в аренде более 10 лет, то собственность переходит бесплатно. Арендатор на пенсии.

Привет.

Порядок предоставления земельных участков гражданам на безвозмездной основе регулируется:

«Земельный кодекс Российской Федерации» от 25 октября 2001 г. N 136-ФЗ (в редакции от 30 декабря 2020 г.) (с изменениями и дополнениями, вступившими в силу с 10 января 2021 г.)

Статья 39.5. Случаи предоставления земельного участка в государственную или муниципальную собственность гражданину или юридическому лицу на безвозмездной основе

Предоставление земельного участка, находящегося в государственной или муниципальной собственности, гражданину или юридическому лицу безвозмездно на основании решения уполномоченного органа осуществляется в случае предоставления:

6) земельный участок гражданам, имеющим трех и более детей, в случаях и порядке, установленных органами государственной власти субъектов Российской Федерации. Органы государственной власти субъектов Российской Федерации могут предусмотреть требование о постановке таких граждан на учет в качестве нуждающихся в жилом помещении или наличии у таких граждан оснований для постановки их на такой учет, а также установить возможность предоставления такой гражданам с их согласия иные меры социальной поддержки по предоставлению им жилого помещения в обмен на безвозмездное предоставление им в собственность земельного участка; (пункт 6 в редакции Федерального закона от 29 декабря 2014 г. N 487-ФЗ)

(см. текст в предыдущем выпуске)

7) земельный участок иными категориями граждан, не указанными в пункте 6 настоящей статьи, и (или) некоммерческими организациями, созданными гражданами в случаях, предусмотренных федеральными законами, отдельными категориями граждан в случаях, предусмотренных законами субъекты Российской Федерации;

Иными словами, если есть закон субъекта РФ, позволяющий арендатору безвозмездно приобретать земельный участок, то вы имеете право им пользоваться. Удачи.

* Пунктуация и орфография авторов сохранены.

Чем отличается земельная рента от земельного налога

Земельная рента не является налогом, это частный платеж, он не устанавливается на государственном уровне и уплачивается также за право пользования имуществом, а налог является безвозмездным и индивидуальным платежом в форме отчуждения для финансирования деятельности государства, т.е. Разница между арендой земли и земельным налогом:

- В источнике определения - государство и частные лица;

- По характеру оплаты - безвозмездный или двусторонний (арендатор не платит деньги бесплатно, он отдает их в собственность и пользование землей).

В разговорной речи налогом иногда называют любые платежи за имущество, в т.ч. коммунальные платежи, поэтому может ввести в заблуждение, что арендная плата за землю является налогом, но все существующие в России налоги содержатся в НК РФ, даже страховые взносы, ранее контролировавшиеся Пенсионным фондом - при отсутствии платежа в НК РФ, то данный платеж не подлежит налогообложению.

Должен ли арендатор платить земельный налог?

Уплата земельного налога арендатором может быть предусмотрена договором аренды, но если такого условия в нем нет, то собственник участка не вправе взимать с арендатора уплату налоговых платежей любого характер - кроме того, при принуждении или упорстве в деле собственник рискует нарушить гражданско-правовые и уголовные законы, т.к. он является плательщиком и не вправе перекладывать налоговое бремя на другое лицо.

Даже если в договоре предусмотрены формы оплаты земли - земельный налог и арендная плата, то это установление будет распространяться только на правоотношения сторон, а с точки зрения ИФНС собственником имущества будет все равно остаетесь плательщиком - вы не можете прийти в инспекцию, показать договор аренды и попросить изменить его в базе плательщика, т.к. это будет нарушением НК РФ - плательщик является собственником. В договоре может быть установлен реальный плательщик, а гражданин, описанный в статье 388 НК РФ, всегда останется номинальным.

При оплате платежей через онлайн-сервисы автоматически формируется квитанция, в ней в качестве плательщика будет указан владелец карты, счета, кошелька. А в квитанции, присланной ИФНС, плательщик - собственник. Следовательно, возникнет расхождение, и такой платеж не будет принят – налог останется неуплаченным, а по истечении срока для уплаты с него будет начислена пеня за просрочку и, возможно, штраф.

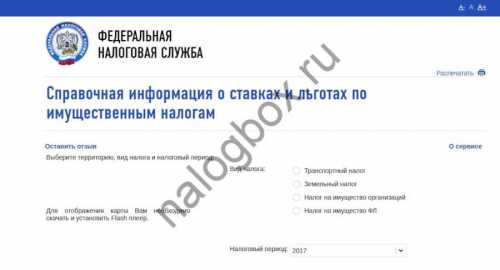

Если по договору определено, что пользователь уплачивает земельный налог, то стороны могут заранее узнать, сколько им придется заплатить – воспользовавшись услугами ФНС: онлайн-калькулятором и справочной информацией о ставках и льготах на различных территориях России.

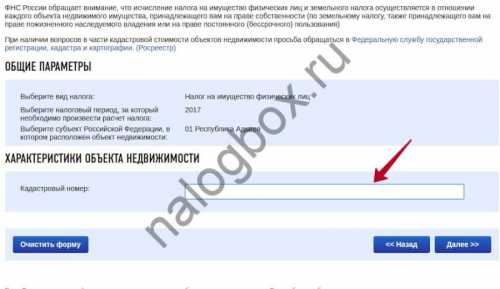

Сервис-калькулятор ФНС:

Справочная информация об услуге:

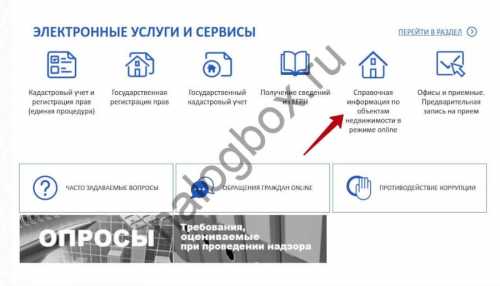

Для расчета налога необходимо знать кадастровую стоимость. Его можно найти на сайте Росреестра:

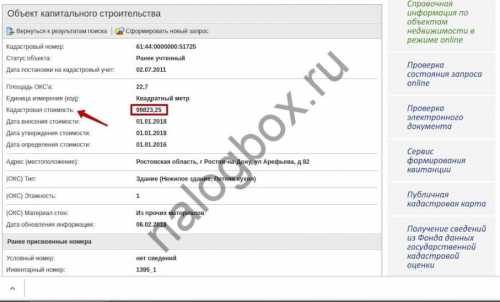

Если вы правильно укажете параметры поиска, сервис выдаст информацию о кадастровой стоимости вашей недвижимости:

Кто платит земельный налог при аренде муниципальной земли

Земельный налог при аренде земли у государства также платит собственник - муниципалитет или государство. Однако важно учитывать, по какому договору сайт был передан пользователю — если по договору наследственного владения или бессрочного пользования, то общее правило не действует. В случае наследственной собственности собственником является муниципалитет - пользователь не может распоряжаться землей: продавать ее и осуществлять другие операции, но может наследовать ее и строить на ней разрешенные постройки. Также в случае бессрочного пользования - действует для юридических лиц.

В этих двух ситуациях налог за аренду земли платит арендатор. Однако на сегодняшний день такие сделки законодательством не предусмотрены - все подобные отношения являются остатками советского права и законов. А в случае простой аренды по Земельному кодексу России землепользователь плательщиком не признается.

Полученные результаты

- Если земля не в собственности, налог платить не нужно.

- Стороны могут предусмотреть в договоре, что арендатор возмещает сумму земельного налога в виде арендной платы или ее части.

- При аренде государственной земли действуют общие правила.