Как рассчитать налог на недвижимость и землю

Налоговый кодекс предусматривает дифференцированную систему налогообложения имущества граждан – существуют отдельные платежи за земельные участки, за транспортные средства и за недвижимое имущество (кроме земельных участков). Если у человека есть все эти виды объектов, то с него будет взиматься 3 разных налога.

Какой налог нужно платить на дом - налог на имущество физических лиц. Его положения содержатся в главе 32 НК РФ. Ставки, льготы и отчисления на нее также устанавливаются муниципальными законами. Глава 31 Налогового кодекса Российской Федерации устанавливает земельный налог, а некоторые его элементы также закреплены в актах муниципального управления.

Какой налог нужно платить за дом и земельный участок - 2 разных налога, хотя с точки зрения гражданского права дом с земельным участком считается единым имуществом именуемым домовладением, но налоговое законодательство разделяет их и взимает налог на имущество за дом, земельный налог за участок, т.е. земельный участок не облагается налогом на имущество, а недвижимость на участке не облагается земельным налогом.

Оба платежа являются местными – их элементы утверждаются на местном уровне, они поступают в местные бюджеты и распределяются на местные нужды территории.

Но при этом Налоговый кодекс РФ устанавливает порядок расчета всех платежей. Любой налог зависит от размера налоговой базы, рассчитать базу это практически рассчитать весь налог, т.к. затем база умножается на ставку, и получается сумма, подлежащая выплате. В некоторых случаях базу уменьшают на какие-то вычеты или умножают на коэффициенты – уменьшающие или повышающие.

Так, кадастровая стоимость земли уже повсеместно признана базой земельного налога. Это значение определяется на 1 января года. Раньше вместо нее за основу бралась средняя сметная стоимость сайта, а сумма к оплате была очень маленькой. После перехода на кадастровый метод земельный налог значительно увеличился и стал более ощутимым для собственников.

Базой налога на имущество является либо инвентаризационная, либо кадастровая стоимость. Практически все регионы России уже осуществили переход на кадастровую оценку, но некоторые до сих пор используют метод БТИ.

При исчислении налога на жилой дом также имеют значение локально установленная ставка, льготы и коэффициенты или вычеты.

Если у вас есть вопросы или вам нужна помощь, позвоните в бесплатную федеральную юридическую консультацию.

Налог на дом на дачном участке

Налог на загородный дом, или дачу, часто используют для запугивания граждан в прессе, рассказывая о введении с нового года платежей за хозяйственные постройки на участках, в т.ч. туалеты, летние кухни и т.д. Однако эти строения уже подлежат налогообложению, как сказано в статье 401 НК РФ, даже недостроенные объекты должны быть оплачены, но ни ИФНС, ни Росреестр не в состоянии учитывать все объекты, которые строят граждане, но гражданам они часто не сообщаются.

Но если информация о незарегистрированном объекте дойдет до ИФНС, то инспекция доначислит вам налоги, а также наложит штраф за уклонение от уплаты и пени за просрочку. Лучше всего сообщать в ИФНС обо всех имеющихся объектах на дачном участке, ведь налог нужно платить и за дом на участке, и за хозяйственные постройки, используемые для садоводства, огородничества и другой хозяйственной, не хозяйственной деятельности , вы можете получить льготы по статье 407 НК РФ. Льгота освобождает от уплаты всех таких объектов площадью менее 50 кв.м.

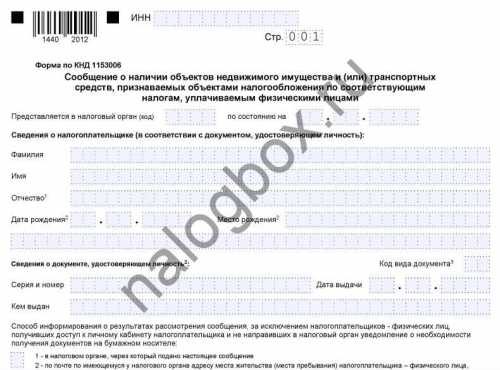

Уведомить инспекцию можно с помощью специальной формы:

Вы можете скачать его по ссылке.

А вот жилой дом на участке будет облагаться налогом. Если используется инвентаризационная база, то применяется специальный коэффициент. Если кадастровый, то налог на дом берется с площади свыше 50 кв.м, а налог на жилой дом до 50 кв.м равен нулю согласно ст. 403 НК РФ. А если вы подпадаете под категорию льготников из статьи 407 НК РФ, то платить за дом вам не придется.

Как рассчитывается налог на одноэтажный, двухэтажный и трехэтажный дом

Многих интересует налог на этажность дома, особенно при строительстве - какой дом лучше строить: одноэтажный с мансардой или двухэтажный, двухэтажный с подвалами или трехэтажный и т.д.?

Налог на недвижимость не зависит от этажности и площади, ключевую роль играет кадастровая стоимость. Налог на двухэтажный дом и дом с мансардой будет зависеть от того, во сколько кадастровые инженеры оценили здание. Вторым важным параметром является ставка в вашем районе: может быть, налог на дом в 700 кв.м будет меньше, чем налог на дом в 300 кв.м, т.к. на территории второго очень низкая ставка.

Какие помещения облагаются налогом в частном доме?

С точки зрения НК РФ планировка дома, тип недвижимости и другие данные не учитываются. ИФНС получает от Росреестра сведения о кадастровой стоимости (или инвентаризационной стоимости в ряде регионов) и на ее основе рассчитывает итоговую сумму.

Кадастровая стоимость определяется по методике кадастровых инженеров, которая не публикуется на внешних ресурсах. К числу определяющих факторов относятся площадь объекта, расположение, удаленность или близость к центральной инфраструктуре населенного пункта и т. д. В случае оценки БТИ применяется т. н. стоимость объекта. Но в любом случае площадь дома больше всех остальных факторов влияет на налог на имущество, а если в жилье есть непригодный для жизни чердак или подвал, то цена будет ниже, чем с мансардой и жилой цокольный этаж.

Пример 1

В итоге налог на частный дом свыше 100 кв.м будет зависеть от других факторов – из каких материалов он сделан, удаленности от социально значимых объектов и т.д.

Облагается ли подвал частного дома налогом?

В случае с подвалом ИФНС тоже об этом даже не узнает – посмотрит данные из ЕГРН, возьмет за основу кадастровую или инвентаризационную стоимость и рассчитает вам фискальный платеж. Налог на дома в 140 кв.м, 180 кв.м, 200 кв.м и т.д. будет соотноситься с кадастровой стоимостью, а налог на роскошь, о котором также часто пишет пресса, в НК РФ не предусмотрен. Федерация: налоговая база и налоговые ставки не дифференцируются в зависимости от площади и стоимости объекта.

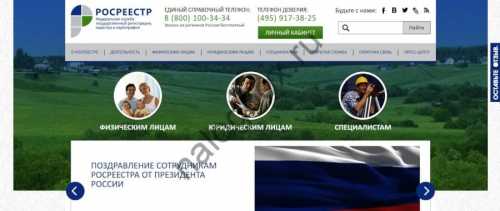

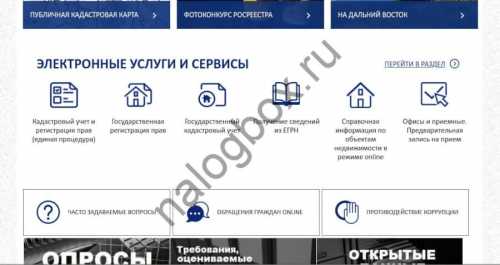

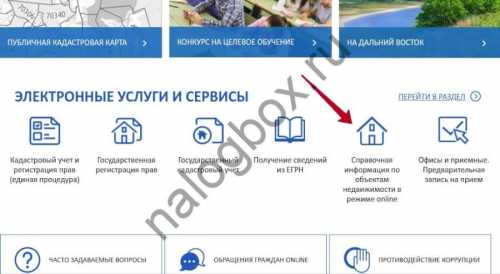

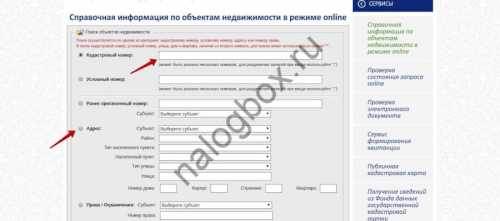

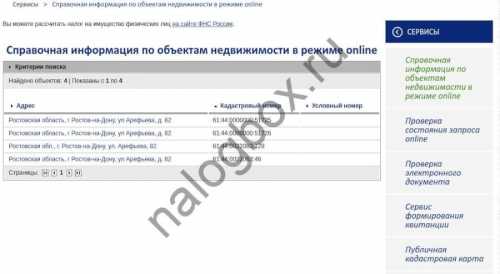

Вы также можете посмотреть кадастровую стоимость своей недвижимости через сайт Росреестра:

- Открыть сайт.

- Перейти в раздел для физических лиц.

- Выберите услугу.

- В форме услуги необходимо указать данные своей квартиры или дома.

- Просмотрите результат.

Входит ли терраса в общую площадь дома при расчете налога?

Если вы строите большой дом с террасой и вас беспокоит, что площадь объекта 250 кв.м и можно ли отнести такую недвижимость к категории элитной, вам следует учесть, что налог на дом составляет 250 кв.м. м, а на 120 кв.м и 30 кв.м. м рассчитывается по тем же правилам – по статье 403 НК РФ, т.е. вычитается необлагаемая налогом площадь 50 квадратов, а затем оставшаяся база умножается на ставку, установленную местные законы.

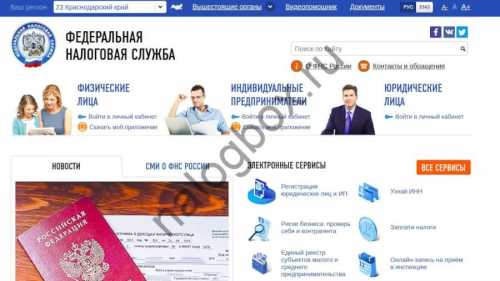

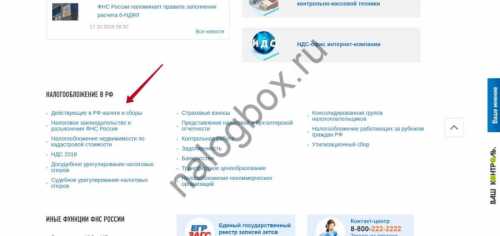

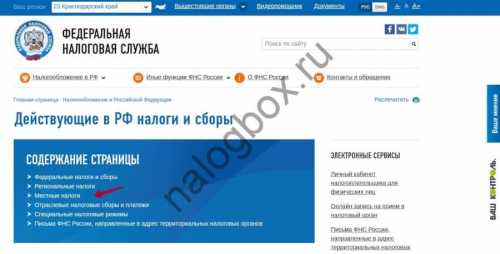

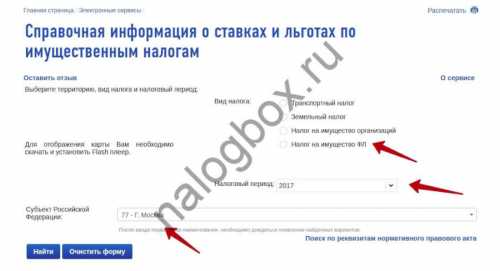

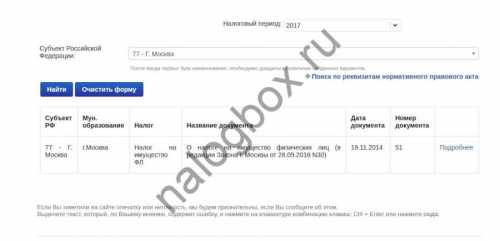

Как посмотреть местный закон на вашей территории через сайт ФНС:

- Открыть сайт.

- Переход на действующую систему налогообложения в России.

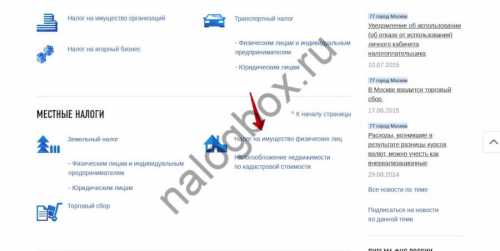

- Откройте раздел местных налогов.

- Выберите нужную строку - налог на имущество.

- Перейдите через меню в раздел преимуществ. Вы также можете прокручивать страницу вниз, прокручивая колесико мыши.

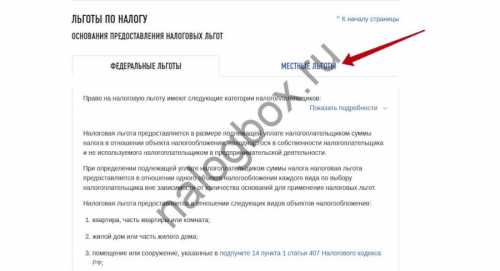

- Откройте вкладку «Местные льготы».

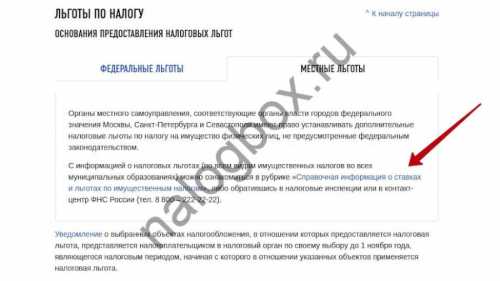

- Здесь вы увидите ссылку на нужную услугу.

- Уточняйте нужные вам параметры в сервисе.

- Перед вами откроется закон вашей местности.

Входит ли первый этаж в общую площадь дома для целей налогообложения?

Цокольный этаж безусловно повысит кадастровую стоимость, но если он нежилой, то прибавка будет небольшая по сравнению со всем жилым этажом на цокольном уровне.

Если цокольный этаж используется как гараж и при этом оформлен документально, то он является другим объектом налога на имущество, отличным от дома - гаражом или машино-местом и облагается налогом по общим правилам, однако в большинстве муниципальных образований владельцы гаражей освобождены от уплаты этого платежа.

Если цокольный этаж используется под спортзал, бассейн, кладовую и для других подобных целей, то он будет считаться просто нежилым и, таким образом, будет отмечен технически, но попадет в зону \ u200bдом, хотя это не так сильно повлияет на стоимость.

Налог на дом с мансардой

Мансарда, как правило, является частью жилой площади дома, поэтому будет влиять на цену объекта, утверждаемую кадастровыми инженерами при сдаче дома в эксплуатацию. Но если мансарда оформлена как мастерская человека творческой профессии, например, художника, фотографа, скульптора, дизайнера и т. д., то она подпадает под действие статьи 407 НК РФ и не облагается налогом. , потому что. объекты, используемые творческими личностями, такие как мастерские, мастерские, ателье и т.п., освобождаются от налогообложения на период такого использования.

Если вы не согласны с кадастровой стоимостью, присвоенной вам техниками, вы можете подать апелляцию в Росреестр, но должны иметь убедительные аргументы для утверждения другой стоимости.

Налог на фундамент частного дома

Распространенной практикой является строительство фундамента, который будет оставаться неизменным в течение нескольких лет. Нужно ли платить с него в бюджет? Во-первых, все строения с фундаментом относятся к недвижимости, а значит, подпадают под действие главы 32 НК РФ. Во-вторых, в статье 401 НК РФ в подпункте 5 пункта 1 объекты незавершенного строительства указаны среди объектов налогообложения недвижимости. Таким образом, фонд облагается налогом. Но она облагается налогом, если об этом знает ИФНС, а для того, чтобы инспекция была в курсе вашего имущества, оно должно быть поставлено на кадастровый учет или подать отчет в налоговую о действующем объекте.

Если вы не сделаете ни того, ни другого, вам не придется ничего платить из фонда, однако, если налог на этот объект будет обнаружен, например, при проведении кадастровых работ, которые проводятся по инициативе государства, инспекция сразу взимает с вас фискальные платежи. То же самое происходит с налогом на построенный дом. А если сообщить в ИФНС о недвижимом имуществе, но без регистрации в ЕГРН, то в течение 10 лет или до года его регистрации в Росреестре вы будете платить повышенный земельный налог, который компенсирует отсутствие сведений о стоимости объекта дом.

Полученные результаты

- В России дом площадью 50 кв.м. не облагается налогом.

- Закон о налоге на жилье и имущество также распространяется на незавершенные строения, в т.ч. Фонд.

- При расчете налога важна кадастровая или инвентаризационная стоимость, а не площадь и этажность.