Что такое дивиденды?

В широком смысле дивидендами признается небольшая часть выручки компании, распределяемая между владельцами акций ООО или владельцами долей.

Более конкретно это понятие определено налоговым законодательством. Под дивидендами понимается ряд понятий:

Законодательство не признает дивидендами:

Какой налог платить с дивидендов в 2022 году?

Уплата налогов является обязанностью компании, которая выплачивает дивиденды. Другими словами, такое предприятие выступает налоговым агентом и обязано отчитываться перед ФНС за получателей платежей.

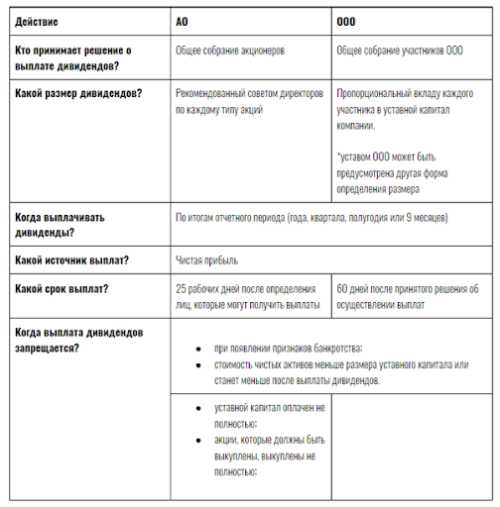

Отметим, что для разных форм предприятия правила распределения таких выплат различаются. В таблице мы привели правила, по которым предприятия в зависимости от организационно-правовой формы должны распределять дивиденды:

Таблица правил распределения дивидендов

Таблица правил распределения дивидендов

Как платить налог с дивидендов физическим лицам

hidden>Налог на дивиденды физических лиц уплачивает предприятие, исчисляющее выплаты. Физическое лицо, получившее дивиденды, само их не декларирует (за исключением ряда случаев, о которых мы поговорим позже).

В 2022 году начали работать новые правила расчета НДФЛ на дивиденды. Изменения коснулись и налоговых ставок.

Следовательно, если совет директоров компании принял решение о выплате дивидендов акционерам в 2020 году, а сама выплата была произведена в 2022 году, то и налоги придется платить по новым правилам:

Таблица налоговых ставок

Таблица налоговых ставок

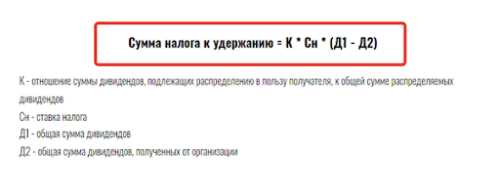

Формула расчета налога на дивиденды выглядит следующим образом:

Формула расчета дивидендов

Формула расчета дивидендов

Как платить налог с дивидендов юридическим лицам

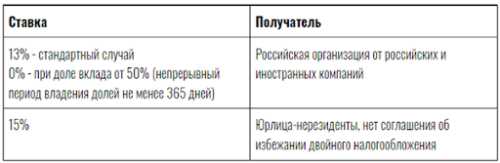

hidden>Правила уплаты и расчета налога на дивиденды юридическим лицам аналогичны: ответственным лицом является компания, сроки уплаты - на момент выплаты. Что касается ставок, то здесь есть некоторые нюансы:

Ставка налога на дивиденды для юридических лиц

Ставка налога на дивиденды для юридических лиц

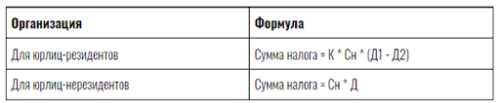

Формула расчета налога на дивиденды выглядит следующим образом:

Формула расчета дивидендов для юридических лиц-резидентов и нерезидентов

Формула расчета дивидендов для юридических лиц-резидентов и нерезидентов

Как отразить дивиденды в отчетах

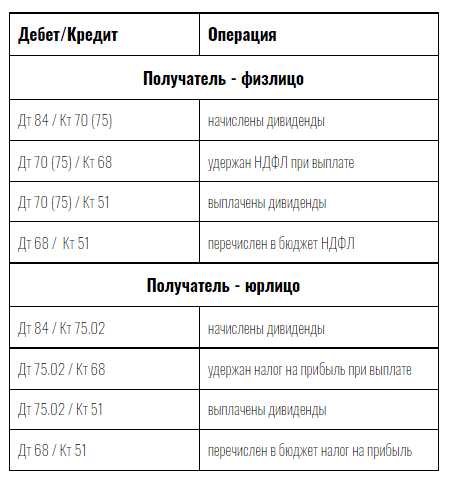

Дивиденды в бухгалтерском учете

hidden>Выше мы уже сообщали, что выплаты участникам/акционерам производятся по итогам отчетного периода на момент, когда отчетность уже сдана. Поэтому налоговый орган необходимо будет уведомить через пояснительную записку, приложенную к отчету за период, в котором начислены дивиденды. Для этого используются следующие строки:

Дивиденды в бухгалтерском учете

Дивиденды в бухгалтерском учете

Кроме того, к пояснительной записке необходимо будет приложить документы, подтверждающие начисление дивидендов:

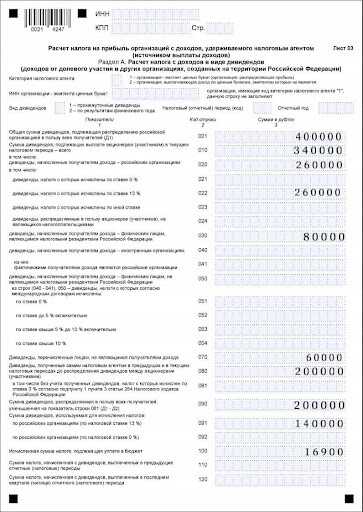

Дивиденды в декларации по налогу на прибыль

hidden>В декларации отражаются только дивиденды, перечисляемые компанией по ОСНО организациям, расположенным на территории Российской Федерации.

Эти выплаты отражаются в документе следующим образом:

Разберем на примере, как заполнить раздел «А» листа 03.

Допустим, АО «Энергетика» по итогам 2022 года получило дивиденды в размере 200 тыс. руб. В июле этой компанией были начислены и выплачены дивиденды в размере 400 тысяч рублей непосредственно акционерам: 260 тысяч рублей - ООО «Друг», 80 тысяч рублей - физическим лицам-резидентам и еще 60 тысяч рублей были перечислены через депозитарий.

Так, в разделе «А» листа 03 эти данные нужно будет отразить в строках:

Лист 03 расчета налога на прибыль

Лист 03 расчета налога на прибыль

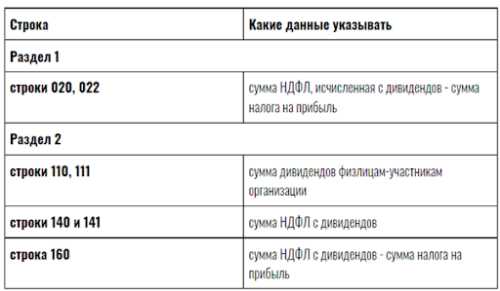

Дивиденды в 6-НДФЛ

hidden>Что касается выплат физическим лицам, то они отражаются в отчете 6-НДФЛ. Данные суммы указаны в первом и втором разделах документа за тот период, в котором были выплачены дивиденды физическим лицам.

Расчеты с физическими лицами по отчету 6-НДФЛ

Расчеты с физическими лицами по отчету 6-НДФЛ

ЦБК для уплаты налога на дивиденды

Бенефициар получает выплаты от компании после налогообложения дивидендов, ответственность за которые лежит на компании.

ЦБК для уплаты налога на дивиденды по обычной и повышенной ставкам различаются:

Особые ситуации

Мы неоднократно уточняли, что налоги с дивидендов перечисляет компания, производящая выплаты инвесторам, однако существуют особые случаи, когда инвестору необходимо самостоятельно уплатить налог с полученных выплат.

Налоги на дивиденды по акциям иностранных компаний

hidden>Дивиденды не нужно объявлять, если они были выплачены компанией, зарегистрированной на территории Российской Федерации. Однако если физическое лицо получило дивиденды от компании, зарегистрированной в другой стране, об этом следует сообщить в налоговую инспекцию.

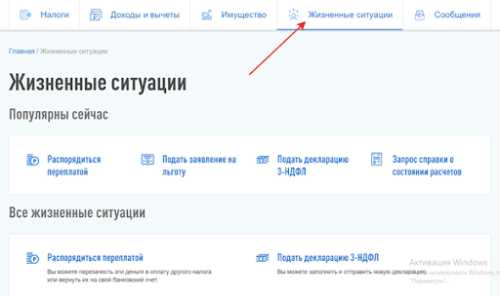

Существует несколько способов подготовки документа:

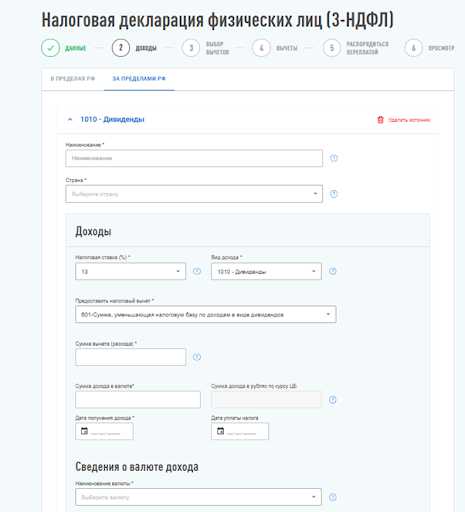

Инструкция по онлайн сдаче 3-НДФЛ

hidden> «Личный кабинет налогоплательщика»

«Личный кабинет налогоплательщика»

Раздел «Доходы от источников за пределами Российской Федерации»

Раздел «Доходы от источников за пределами Российской Федерации»

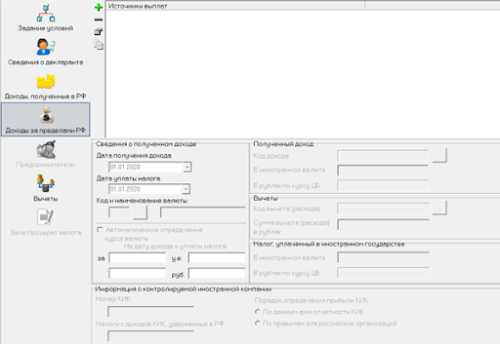

Инструкция по оффлайн сдаче 3-НДФЛ

hidden> Раздел «Доходы за пределами РФ» в программе «Декларация»

Раздел «Доходы за пределами РФ» в программе «Декларация»

Создайте файл, распечатайте его и отнесите в налоговую, либо отправьте через личный кабинет на сайте ФНС.

Сумма налога и в первом, и во втором случае будет отражена после внесения всех данных о полученных дивидендах.

Привилегии

Существует несколько преимуществ, которые можно использовать в отношении налогообложения дивидендов:

Расскажем о каждом из них подробнее.

Индивидуальный счет

hidden>Наличие индивидуального счета дает возможность получить налоговый вычет или вообще не платить НДФЛ с полученного дохода.

В первом случае клиент получает вычет в размере 13% от внесенной на счет суммы.

Во втором владелец ИИС вообще избавляется от уплаты налога. Однако здесь есть ограничения: максимальная сумма отчислений 52 000 рублей и обязательное наличие официального дохода.

У IIS есть свои нюансы:

Трехлетнее владение ценными бумагами

hidden>Это освобождение предполагает, что лицо, приобретающее ценные бумаги, будет владеть ими более трех лет. В этом случае инвестор избавляется от НДФЛ и подоходного налога на дивиденды. Размер прибыли значения не имеет.

Перенос убытков

hidden>Эта льгота включает компенсацию убытков за предыдущие годы инвестирования. Гражданин вправе вычесть из начисленного налога сумму убытков, полученных в прошлые периоды. Для этого их нужно задекларировать, приложить соответствующий сертификат и отчет брокера.

Сроки уплаты налога на дивиденды

Для предприятия и физического лица сроки уплаты налога на дивиденды, а также сроки подачи отчетности будут отличаться.

Компания должна отчитаться о выплаченных дивидендах по окончании отчетного периода (года, 9 месяцев, полугодия, квартала) в зависимости от того, когда была произведена выплата. Однако перечисление налога на дивиденды как физическим, так и юридическим лицам должно быть произведено не позднее рабочего дня, следующего за днем выплаты.